En esta nota les quiero hablar de un visionario que hace casi 50 años cambió para siempre la forma de invertir en la bolsa.

Su nombre es John Bogle.

Quizás alguno de ustedes no le conozcan, pero Bogle fundó en 1975 una de las firmas de inversión más grandes del planeta: The Vanguard Group.

Vanguard tiene en la actualidad más de 17 mil empleados repartidos por oficinas en todo el mundo y la cantidad de activos que gestiona Vanguard asciende a 6,2 billones de dólares. Fijate que esto es equivalente a casi 12 veces el PBI de la Argentina…

Esta enorme cantidad de fondos gestionados por Vanguard convierte a esta firma en una de las más importantes del mundo.

El enorme éxito de Vanguard se debió a la apuesta de Bogle por la inversión pasiva.

Quizás escuchaste hablar de la inversión pasiva antes, pero no está de más recordar qué es exactamente…

A diferencia de la inversión activa que consiste en elegir acciones para batir el desempeño del mercado, la inversión pasiva aboga por igualar la rentabilidad del mercado de manera automática y a un bajo costo.

Bogle mostró un interés temprano por esta forma de invertir cuando en 1951, aun siendo un estudiante en la prestigiosa Universidad de Princeton, realizó un estudio en el que demostró que la mayoría de los fondos mutuos no consiguieron batir el desempeño del mercado en los años anteriores.

Bogle pensó que si los fondos mutuos no conseguían un desempeño superior al del promedio del mercado, entonces los fees que los administradores de los fondos cobran a los inversores provoca que estos inversores consigan una menor rentabilidad a la que conseguirían si simplemente se limitaran a replicar al mercado.

Es decir, de acuerdo a la tesis de Bogle, en vez de intentar batir al mercado comprando y vendiendo acciones activamente como hacen estos fondos mutuos, a los inversores les iría mucho mejor si se conformaran con replicar el desempeño del mercado optando por inversiones indexadas en las que no hubiera que pagar a un administrador, teniendo estas inversiones por tanto un costo inferior.

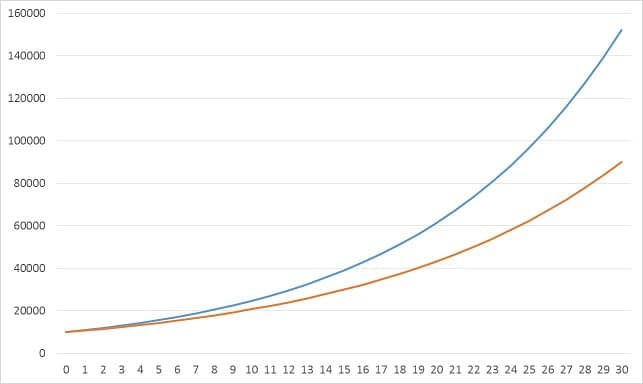

Un dos o tres por ciento que cobran los gestores de fondos puede no parecer mucho en principio. Pero la diferencia en la rentabilidad que esto provoca se amplifica en el largo plazo debido al interés compuesto y termina siendo determinante en las chances de un inversor de alcanzar la libertad financiera.

Te lo explico con un ejemplo.

Imaginá a dos inversores que invierten 10 mil dólares en la bolsa cada uno. El primer inversor replica el desempeño del mercado invirtiendo en un fondo indexado del S&P 500.

En el último siglo el S&P 500 obtuvo una rentabilidad promedio del 9,6 por ciento. Dado que el fondo indexado tiene un fee anual del 0,1 por ciento en nuestro ejemplo, la rentabilidad neta promedio fue del 9,5 por ciento anual.

El segundo inversor, en cambio, decidió invertir en un fondo de inversión gestionado activamente por un administrador de portafolios. En nuestro ejemplo, imaginemos que este administrador algunos años logró batir al mercado y otros años quedó por debajo. En promedio, supongamos este inversor consiguió una rentabilidad del 9,6 por ciento, igual que la del mercado.

Sin embargo, por los costos de transacción y fees que cobra el administrador por su trabajo, las comisiones totales del fondo son de 2 por ciento. Así, el segundo inversor se tuvo que conformar con una rentabilidad promedio del 7,6 por ciento.

La diferencia entre conseguir una rentabilidad neta del 9,5 o del 7,6 por ciento anual puede parecer poca en el corto plazo, pero en el largo plazo esta diferencia se amplifica a cada año que pasa.

A los 10 años el inversor que apostó por un fondo mutuo tiene consiguió duplicar su inversión, con un valor de 20.800 dólares. ¡No está nada mal! Pero fíjate que el inversor que apostó por el fondo indexado consiguió acumular una inversión de 24.780 dólares en el mismo tiempo.

Sin embargo lo más interesante es que conforme pasa el tiempo la diferencia en la rentabilidad aumenta exponencialmente…

Y es que mientras que a los 30 años el inversor que apostó por un fondo mutuo tiene una inversión de 90 mil dólares, el inversor que apostó por el fondo indexado consiguió acumular 152.200 dólares.

Fijate la enorme diferencia que supuso en el largo plazo los fees que el inversor del fondo mutuo tuvo que pagar. Y eso que asumimos que el fondo mutuo consiguió una rentabilidad similar a la del mercado.

La realidad es aún peor ya que menos del uno por ciento de los fondos mutuos consiguen batir al mercado de forma consistente en el largo plazo. El 99 por ciento restante obtiene una rentabilidad inferior a la del mercado en el largo plazo.

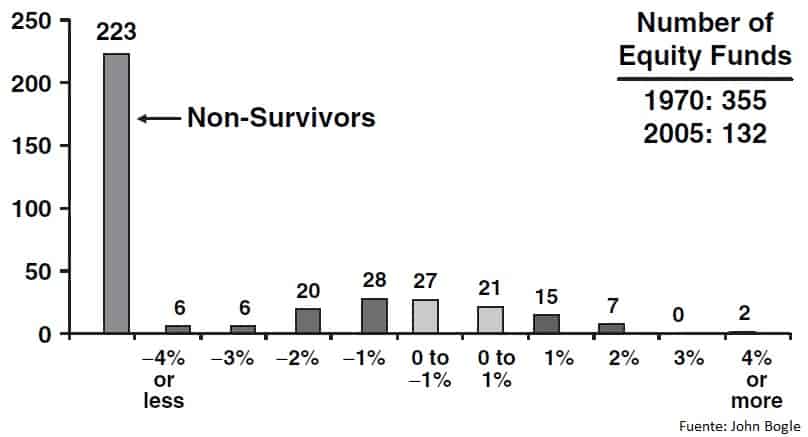

El propio Bogle estudió durante más de tres décadas el desempeño de los 355 fondos de inversión en la bolsa estadounidense que existían en 1970, en la época en la que fundó Vanguard.

De esos 355 fondos, en el año 2005 223 no existían ya que fueron cerrados, prácticamente todos ellos por tener un desempeño decepcionante.

De los 132 fondos restantes, tan solo dos fondos tuvieron un desempeño superior al del mercado de manera consistente: el fondo Magellan gestionado por el legendario inversor Peter Lynch y el Fidelity Contrafund.

Los 353 fondos restantes tuvieron un desempeño inferior al que hubiera tenido una inversión en un fondo indexado del S&P 500. Fijate que como te decía antes menos de un uno por ciento de los fondos de inversión baten al mercado en el largo plazo, por lo que las posibilidades de que vos o cualquier otra inversor acierte e invierta en uno de estos fondos son reducidas.

Otra ventaja presentan los fondos indexados respecto a la inversión activa es la mayor diversificación que presentan estos instrumentos financieros.

Pensá que si inviertes en un fondo indexado del S&P 500 estas invirtiendo, por un costo anual que a veces ni siquiera alcanza el 0,1 por ciento anual, en las 500 mayores empresas de la bolsa estadounidense.

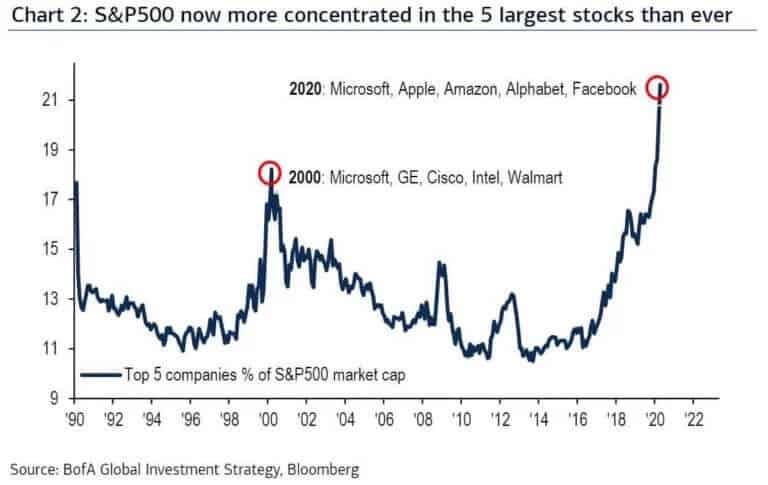

Sí, es cierto que en los últimos años la diversificación del S&P 500 y de otros índices de Wall Street fue menor ya que las grandes empresas tecnológicas como Microsoft, Apple, Amazon, Google o Facebook incrementaron su peso en el índice hasta el 21 por ciento del índice, respecto al 11 por ciento que representaban en el año 2013.

Pero un fondo indexado del S&P 500 sigue presentando mayor diversificación que cualquier otro instrumento financiero y a un costo extremadamente bajo.

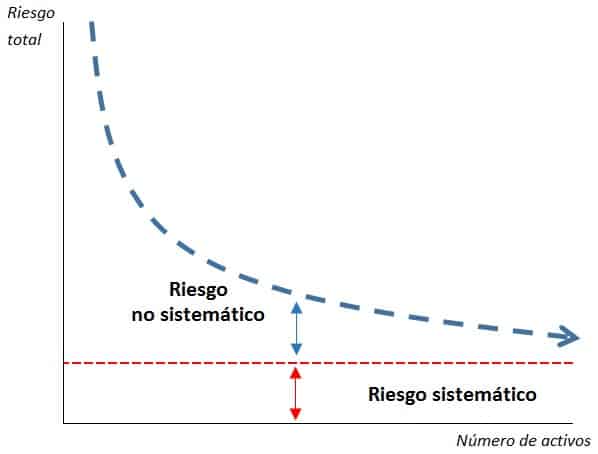

¿Y por qué es tan importante la diversificación? Porque a mayor diversificación, menor riesgo.

Verás, cuando invertís en una acción el riesgo que asumís tiene dos componentes: el riesgo sistemático del mercado (esto es que se produzca un evento que produzca una baja en todo el mercado como sucedió con el coronavirus por ejemplo) y el riesgo no sistemático individual de la acción, que afecta a aspectos particulares de la empresa en la que invertiste como un profit warning, una huelga de sus trabajadores, una caída en las ventas, insolvencia, etc.

Al invertir en un fondo indexado que replica todo el mercado, eliminás el riesgo individual de la acción. Por tanto, a mayor número de tenencias en tu portafolio, menor riesgo.

Los instrumentos financieros que nos permiten optar por esta forma de inversión de forma sencilla y con un costo bajo son los ETFs.

Los ETFs son fondos cotizados, cuyas participaciones se compran y se venden como si fueran las acciones de una empresa cotizada.

Hay ETFs que replican el precio de commodities como por ejemplo el oro como te expliqué en mi video anterior.

Sin embargo, la mayoría de los ETFs replican el desempeño de los índices bursátiles.

Hay ETFs para prácticamente todos los índices de las bolsas mundiales, sin embargo el ETF más transado y popular del mundo es el SPDR S&P 500, que cotiza en la Bolsa de Nueva York con el ticker SPY.

Este ETF replica el desempeño del índice Standard & Poor’s 500 con unas comisiones anuales de apenas el 0,04 por ciento.

Estas bajas comisiones no son la excepción, sino la norma en el caso de los fondos indexados.

Pero, ¿cómo es posible que las comisiones de estos fondos sean tan bajas?

Verás, esto es así por dos razones.

En primer lugar porque este fondo tiene una rotación de sus activos muy baja. Es decir, no compra y vende grandes volúmenes de acciones con el objetivo de batir al mercado, sino que su portafolio está distribuido igual que el S&P 500 y apenas hace cambios significativos en su composición.

Esta baja rotación hace que este fondo no incurra en los costos de transacción que sí tienen los fondos de gestión activa, de ahí sus bajas comisiones.

La segunda razón por la que los fondos indexados tienen unos fees ultrabajos es porque no tienen un gestor al que hay que pagarle un sueldo muy alto como sucede con los fondos de gestión activa.

Los fondos indexados están gestionados de manera automatizada, con el único objetivo de mantener la misma distribución del índice que quieren replicar.

Al eliminar el componente humano, los costos que tienen estos fondos son más bajos.

Por último, como estrategia de inversión en el largo plazo John Bogle siempre defendió la estrategia de comprar y mantener.

Aunque a la mayoría de los inversores les gusta pensar que son capaces de calcular el timing del mercado y de aprovechar esto para comprar barato y vender caro, la evidencia empírica demuestra que en realidad sucede todo lo contrario…

La mayoría de los inversores suele comprar caro y vender barato. Por eso, Bogle defendió que la mejor estrategia en el largo plazo es estar siempre invertido y olvidarse.

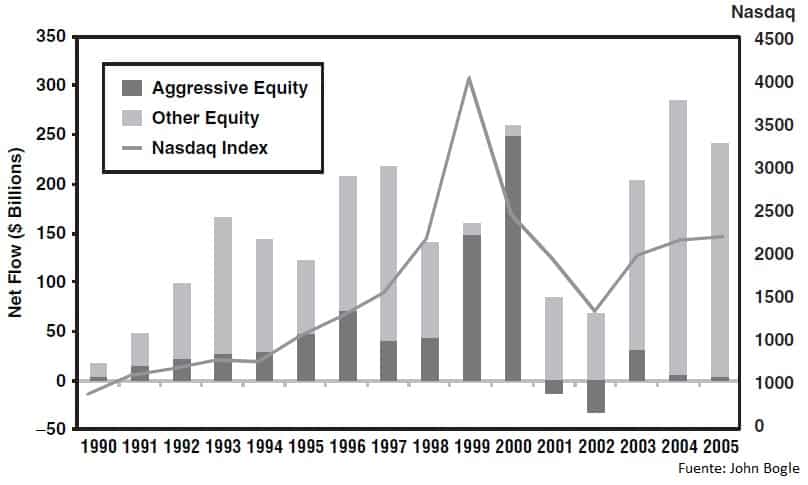

Si te fijás en este gráfico podés ver como entre 1990 y 2005 los años en los que más dinero entró en los fondos que invertían agresivamente en acciones tecnológicas altamente especulativas fue precisamente en el pico de la burbuja punto com, durante los años 1999 y 2000.

Paradójicamente, en los años que más dinero salió de estos fondos fue precisamente cuando el Nasdaq tocó fondo en los años 2001 y sobre todo 2002.

Lo que este ejemplo nos demuestra es que Bogle tiene razón: los inversores obtienen muy malos resultados intentando hacer timing con el mercado.

Por estas razones, para Bogle la estrategia ganadora en la bolsa en el largo plazo es sencilla: comprar un fondo indexado con bajas comisiones y mantenerlo invariablemente en el largo plazo.

El éxito de la filosofía de inversión de John Bogle queda evidenciado por el enorme éxito que tuvo su firma de inversión, The Vanguard Group, al posicionarse como uno de los mayores jugadores de Wall Street gracias a la creación de fondos indexados con bajos costos y accesibles para el gran público.

De hecho, muchas otras firmas de inversión siguieron los pasos de Vanguard y lanzaron ETFs al mercado con gran éxito, y es que la inversión pasiva pasó de ser una forma de inversión residual a principios de los 90 a acaparar casi 10 billones de dólares bajo gestión en 2018.

En definitiva, la gran contribución John Bogle al mundo de las finanzas fue ser el pionero de la inversión pasiva hace 50 años, poniendo este tipo de inversión al alcance de los pequeños inversores y cambiando para siempre el mundo de las finanzas.

Si querés ampliar tus conocimientos sobre esta forma de inversión, te recomiendo este libro que escribió Bogle en el que explica su filosofía de inversión.

Se llama “El Pequeño Libro para Invertir con Sentido Común”.

En este libro Bogle demuestra con datos reales cómo la inversión pasiva obtuvo mejores resultados en las últimas décadas que la inversión tradicional activa de comprar y vender acciones.

Además, ofrece consejos de inversión muy valiosos fruto de su extensa trayectoria en el mundo de los mercados financieros.

John Bogle reflejó toda su sabiduría en este libro, pero tristemente ya no está para seguir compartiéndola ya que él falleció el año pasado a los 89 años.

Sin embargo, su legado y obra que cambió a la industria de las finanzas y benefició a millones de inversores en todo el planeta permanecerá por muchos años.