En esta nota les quiero hablar de una operación bursátil que realizó un famoso inversor que para muchos fue el mejor trade de la historia.

En esta operación, este inversor multiplicó su inversión inicial por 100 veces en menos de un mes. Algo que no se ve todos los días, ¿verdad?

Antes de hablarles de esta operación, me gustaría hablarles del inversor que consiguió completar esta operación. Se trata de Bill Ackman, el fundador y CEO del fondo de inversión Pershing Square Capital.

Ackman se convirtió en uno de los gestores de fondos más jóvenes del mundo de las finanzas cuando en 1992, con tan solo 26 años, fundó con su compañero de clase de Harvard la firma de inversiones Gotham Partners.

Gracias a los buenos resultados que obtuvo durante sus primeros años gestionando el fondo, para 1998 su fondo ya gestionaba activos por un total de 500 millones de dólares.

En 2004 se separó de su socio y con 54 millones de fondos propios Ackman fundó Pershing Square, su firma de inversiones que en la actualidad posee más de 8 mil millones de activos bajo gestión.

Por su juventud y estilo atrevido en las finanzas, así como por sus exitosas operaciones bursátiles, Bill Ackman se convirtió en una celebridad del mundo de las finanzas y sus trades se observaron con lupa por la comunidad inversora desde entonces.

A lo largo de su carrera Ackman no dudó en aprovechar esta atención que le dedican los medios financieros para favorecer sus trades, algo que le generó muchos enemigos en Wall Street.

Además de por su estilo polémico, en los últimos años la reputación de Ackman sufrió debido a dos inversiones que le hicieron perder casi toda su fortuna.

En diciembre de 2012, al mismo tiempo que Pershing Square vendía en corto millones de acciones de Herbalife Ackman publicó un informe en el que acusó a la compañía de productos dietéticos Herbalife de haber constituido un fraude piramidal con su sistema de ventas.

Ackman estuvo muy activo en la televisión y en internet explicando su tesis de inversión y, aunque en un principio las acciones de Herbalife cayeron, pronto se recuperaron.

Muchos criticaron a Ackman el hecho de que aprovechara su popularidad para generar miedo en torno a las acciones de Herbalife, para así favorecer el resultado de su venta en corto.

El más crítico de todos fue el mayor tenedor de acciones de Herbalife, el legendario inversor activista Carl Icahn. La tensión entre Ackman e Icahn creció hasta el punto de que en un programa de la CNBC en vivo Ackman e Icahn tuvieron un tenso intercambio de reproches.

Ackman mantuvo su trade en Herbalife durante cinco años, hasta que finalmente se rindió cerrando la posición con una pérdida estimada en mil millones de dólares.

El segundo gran revés para Ackman llegó tras invertir 4 mil millones de dólares en la compañía farmacéutica canadiense Valeant a principios de 2015.

El modelo de negocio de Valeant se basaba en adquirir pequeñas compañías farmacéuticas con fármacos prometedores en lugar de realizar el desarrollo de nuevos medicamentos dentro de la propia compañía.

Esto en principio parecía buena idea porque la mayoría de los fármacos que las compañías farmacéuticas investigan no tienen éxito en sus ensayos, generando pérdidas para la empresa.

Sin embargo, la adquisición de pequeñas compañías farmacéuticas a las que comprar sus patentes e investigaciones también resultada costoso.

Para conseguir beneficios en su modelo de negocio novedoso, Valeant necesitaba incrementar el precio de estos fármacos en el mercado. Pero estos incrementos de precio impidieron que miles de personas pudieran seguir accediendo a los tratamientos, lo que tuvo implicaciones legales que llevaron a los principales dirigentes e inversores de la compañía (Ackman incluido) a testificar ante el Senado de los Estados Unidos.

En esta foto podés ver en primer plano al CEO de Valeant Michael Pearson y al fondo se ve a Bill Ackman testificando ante el Senado de los Estados Unidos.

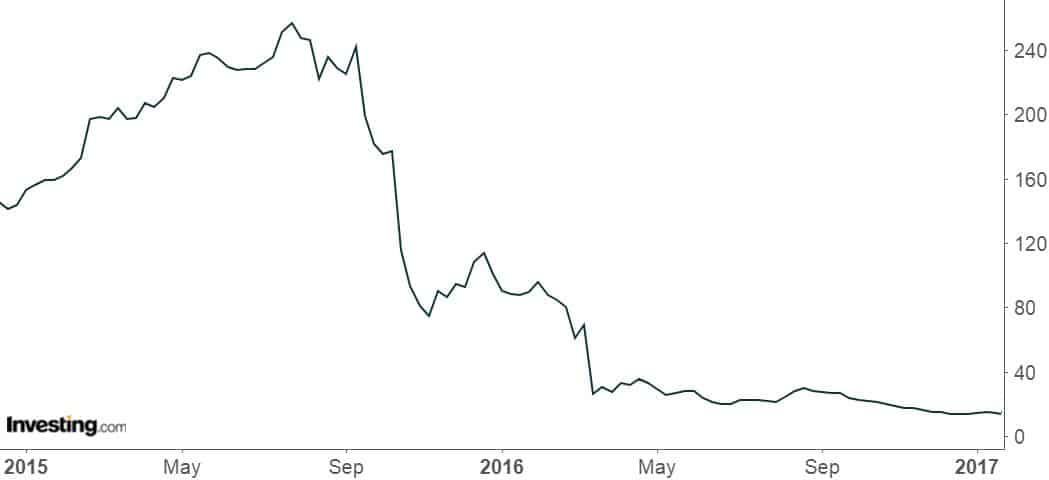

Las prácticas que implementó Valeant para conseguir beneficios fueron consideradas ilegales por las autoridades, y provocaron que el precio de las acciones cayera un 90 por ciento entre agosto de 2015 y junio de 2016 como podés ver en el gráfico.

Ackman perdió casi toda su inversión en Valeant, pero no solo perdió dinero ya que su reputación quedó muy dañada debido a las prácticas abusivas de la farmacéutica en la que él era el principal inversor.

Para muchos en Wall Street, tras estos dos trades nefastos que le reportaron una pérdida combinada de 5 mil millones de dólares y un enorme daño a su reputación, Ackman estaba acabado. Sin embargo, el afamado inversor perseveró en la búsqueda de una gran operación que le permitiera recuperar la riqueza y la reputación perdidas durante los años anteriores.

Esta operación llegó con el estallido de la pandemia del coronavirus…

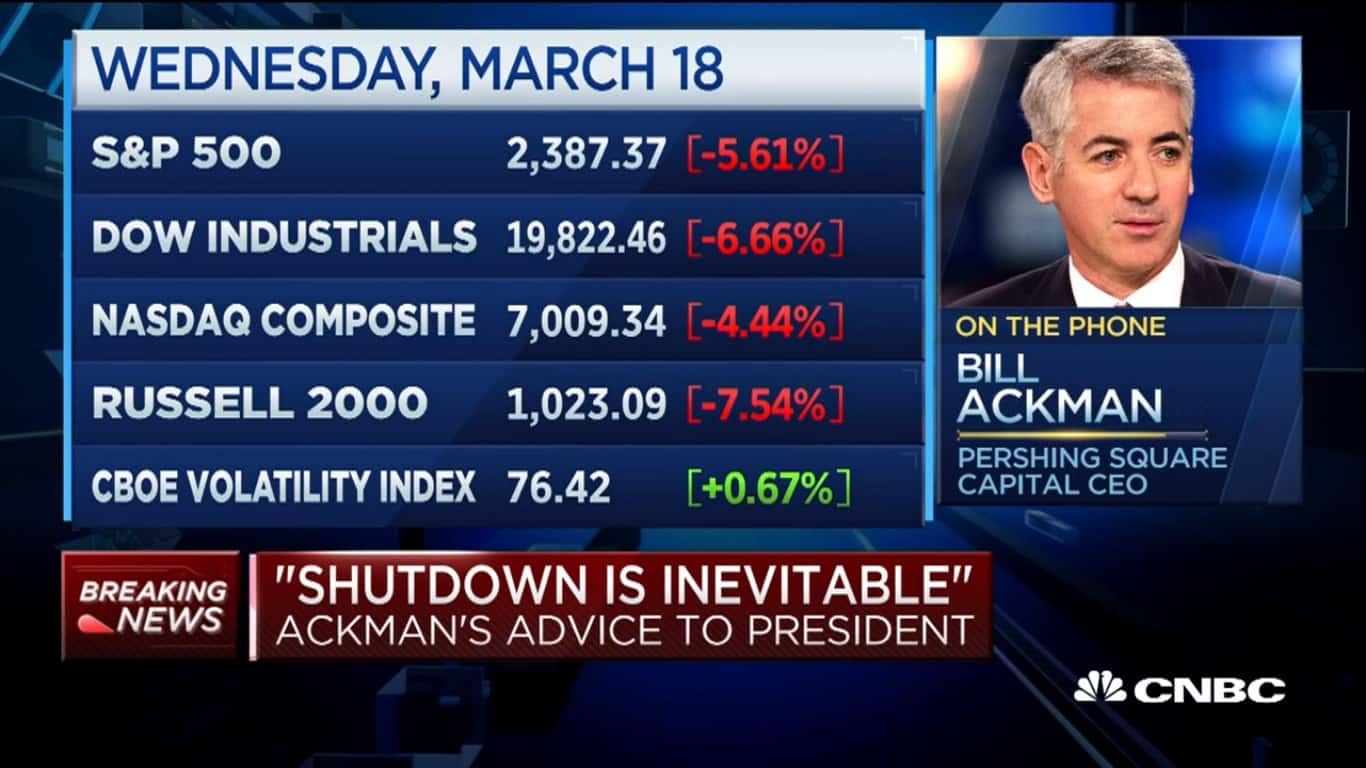

El 18 de marzo de este año Wall Street se hundía más de un 5 por ciento, con el S&P 500 cayendo por debajo de los 2.300 puntos y acumulando una caída en 2020 superior al 30 por ciento.

Ese mismo día, en una aparición en la CNBC, Ackman afirmó que las caídas que estaban sufriendo las bolsas en todo el mundo era algo que él ya preveía desde hacía semanas…

Según relató en la entrevista, a principios de enero vio por primera vez en las noticias cómo en la ciudad china de Wuhan cientos de personas fueron contagiadas con un extraño virus de la familia del coronavirus.

Ackman continuó su relato contando que aquella misma noche tuvo una pesadilla sobre un virus que se propagaba por todo el planeta dejando miles de muertos.

Asustado, Ackman decidió investigar más sobre el coronavirus y, a medida que pasaron las semanas y el virus se fue extendiendo país por país, llegó a la conclusión de que el mundo se enfrentaba a una amenaza que golpearía de lleno a la economía y a los mercados financieros.

Fue entonces, según afirmó Ackman en la entrevista, cuando decidió hacer el trade por el que su reputación como gran inversor se recuperaría.

Ackman no quiso entrar en detalles sobre cómo articuló su apuesta bajista sobre las bolsas. Pero según reportó el sitio web de finanzas Market Watch, Ackman logró estas enormes ganancias arriesgando solamente 27 millones de dólares de su capital.

Es decir, en apenas tres semanas Ackman multiplicó su inversión por 100.

Este trade fue tan exitoso, que el columnista del New York Times William Cohan lo llamó “el mejor trade de la historia”. Pero, ¿cómo pudo lograrlo?

Ackman consiguió estas enormes ganancias invirtiendo en Credit Default Swaps.

Ahora bien, ¿qué son los Credit Default Swaps y por qué Bill Ackman pudo ganar tanto dinero en tan poco tiempo invirtiendo en este sofisticado instrumento financiero?

Los Credit Default Swaps, o CDS por sus siglas en inglés, son seguros frente al impago de una deuda.

Al igual que se puede asegurar una casa o un auto, en el mundo de las finanzas también se puede asegurar una deuda.

Bancos e inversores de todo el mundo acumulan en sus balances decenas de billones de dólares en deudas, tanto de particulares como de empresas o de estados.

Para evitar exponerse a un riesgo excesivo, estos inversores contratan estos CDS que les garantizan el cobro de sus deudas mediante el pago de una prima por la contratación del seguro.

La particularidad que presentan estos CDS frente a los seguros tradicionales como los que vos o yo podemos contratar, con los que aseguramos nuestras casas, autos, etc., es que mientras que con los seguros tradicionales aseguramos nuestras propiedades, en el caso de los CDS podemos asegurar las propiedades de los demás.

Pongamos un ejemplo para entender esto…

Imaginá que frente a tu casa, al otro lado de la calle, vive un vecino muy descuidado, que hace asados cada domingo sin tomar las debidas precauciones.

Cada domingo ves esto y pensás que es cuestión de tiempo para que un día su casa sufra un incendio. Con esta información, vos decidís hablar con la compañía aseguradora y comprar un seguro sobre la vivienda de tu vecino.

Cada mes o cada año pagarás una prima por este seguro, pero finalmente el día que la casa de tu vecino sufra un incendio, vos cobrarás una enorme cantidad de plata comparado con lo que pagaste por asegurarla.

Los CDS funcionan de manera parecida. Un inversor que tenga información sobre un mayor riesgo de impago de una empresa o de un Estado, puede comprar un CDS aún sin tener esta deuda y así ganar dinero si efectivamente se produce un default.

De hecho, ni siquiera tiene que producirse un default para ganar dinero. Debido a que los CDS cotizan a tiempo real como las acciones, si la percepción de riesgo de una deuda aumenta, el valor del CDS también aumenta por lo que el tenedor de este CDS puede revenderlo y así ganar con la diferencia.

Fijate en lo que sucedió en febrero…

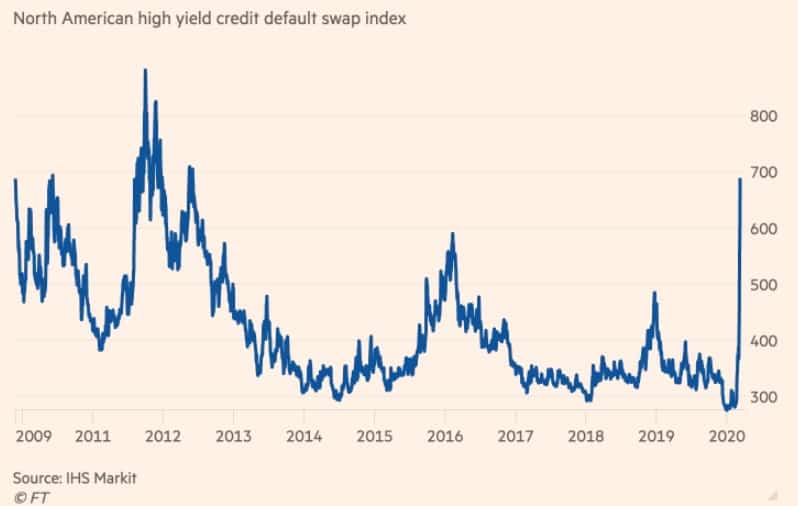

Este gráfico representa el índice con los precios de los CDS sobre bonos basura de Estados Unidos.

Ackman vio que a comienzos de año esta cotización estaba en mínimos de más de 10 años. Es decir, en la última década nunca hubo una percepción de riesgo tan baja de estas inversiones como a comienzos de este año.

Mientras en China el virus avanzaba sin control, al otro lado del mundo los inversores en Wall Street se sentían más seguros que nunca…

Como podés ver, en cuestión de días cuando el virus comenzó a golpear a Europa y a América del Norte el índice de los CDS sobre bonos basura se disparó de 300 a casi 700 puntos.

Al invertir con apalancamiento, Ackman consiguió amplificar las ganancias gracias a su apuesta bajista sobre los mercados crediticios en Estados Unidos.

Ackman tan solo pagó 27 millones por contratar el CDS, ya que lo tuvo menos de un mes en su cartera: de finales de febrero a mediados de marzo.

Sin embargo, al revender este CDS en un entorno con un riesgo mucho mayor multiplicó por 100 lo que pagó por tener este seguro apenas unas pocas semanas.

El buen desempeño de Pershing Capital no terminó con el cierre de su apuesta bajista sobre la bolsa, y es que según reportó CNBC el 25 de marzo Ackman aprovechó los 2.600 millones de dólares de ganancias derivadas de su trade para invertir en acciones a bajos precios.

Fijate que las bolsas prácticamente tocaron fondo cuando Ackman decidió deshacer su trade bajista y comprar acciones con las ganancias generadas…

Con la recuperación de las bolsas en los últimos tres meses, Ackman consiguió ganancias tanto en la caída como en la posterior recuperación de las bolsas: un movimiento doblemente ganador.

Gracias a su visión para anticiparse a la caída de las bolsas por el coronavirus y a la posterior recuperación de los mercados, Ackman finalmente pudo resarcirse de sus errores del pasado y volver a ser considerado como uno de los mejores inversores del mundo.

Ahora, tengo una mala noticia para vos. Y es que a menos que seas un inversor profesional trabajando en un hedge fund o una gran firma de inversiones, vos no podés invertir en CDS.

Estos complejos instrumentos de inversión no están disponibles para los inversores particulares, pero hay otros instrumentos a los que podemos acceder con los que ganar con una caída del mercado.

La mayoría de estos instrumentos implican apalancamiento, es decir la posibilidad de invertir con deuda amplificando nuestros beneficios potenciales.

Pero ojo, porque esto también se nos puede volver en contra y es que el apalancamiento también potencia las pérdidas, de manera que podríamos terminar con una pérdida mayor inclusive a nuestra inversión inicial.

A mí no me gustan este tipo de inversiones. Son muy arriesgadas y a menos que sepas muy bien qué estás haciendo y qué riesgos estás asumiendo, tienen el potencial de destruir tu portafolio en apenas un instante.

Una alternativa más conservadora y en mi opinión más adecuada para un inversor particular para apostar a una baja del mercado son los ETFs inversos. Estos fondos cotizados suben cuando el mercado baja.

Uno de los ETFs de estas características más populares es el Direxion Daily S&P 500 Bear, que cotiza en la Bolsa de Nueva York con el ticker SPDN.

Para terminar, si te quedaste con ganas de replicar los trades de Bill Ackman tengo una buena noticia: aunque no podés invertir como lo hace Bill Ackman, sí podés invertir en su fondo, Pershing Square.

Y es que las acciones de Pershing Square cotizan en la Bolsa de Ámsterdam con el ticker PSH.

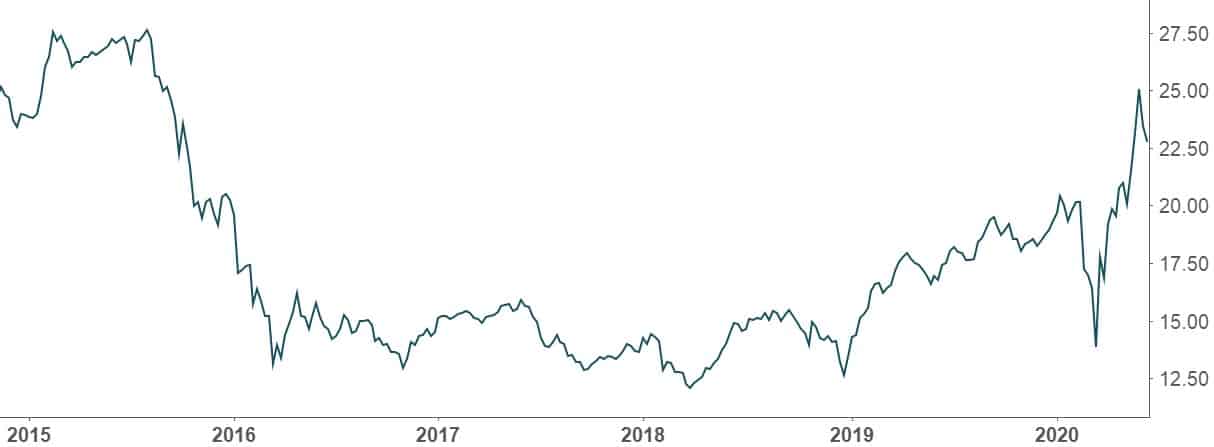

Ackman hizo público su fondo a finales del año 2014, y aunque al principio tuvo un mal desempeño debido a los errores que cometió con Herbalife y con Valeant Pharmaceuticals, en los últimos años al fondo le fue muy bien como podés ver en el gráfico con la cotización.

Y es que tras marcar mínimos anuales a mediados de marzo en 12,96 euros por acción, una vez se conoció el exitoso trade que hizo Ackman las acciones de Pershing Square casi duplicaron su valor en unas pocas semanas.

El interés inversor hacia las acciones de Pershing Square aumentó tanto durante las últimas semanas, que según un rumor que difundieron varios medios de comunicación como la CNBC o el New York Times a principios de junio, Ackman tiene la intención de realizar una IPO por mil millones de dólares para que su fondo salga a cotizar en la Bolsa de Nueva York este mismo año.