Ray Dalio no es un inversor corriente. Nacido en una familia de clase media, Dalio comenzó su carrera cuando era un adolescente gracias a su trabajo de caddie en uno de los principales clubes de golf de Nueva York.

Allí recibió sus primeros consejos de bolsa de grandes ejecutivos de Wall Street. Gracias a su éxito invirtiendo pudo costear sus estudios en Harvard y conseguir un trabajo en Wall Street tras egresarse en la legendaria universidad.

Con 26 años fundó su firma de inversiones Bridgewater Associates en la tranquila ciudad de Westport, en Connecticut.

Gracias a sus excelentes análisis macroeconómicos aplicados a las inversiones y a su buen ojo para seleccionar activos financieros, desde la fundación de su firma hace más de 40 años consiguió una rentabilidad promedio anual del 12 por ciento, lo que le convirtió en uno de los gestores más exitosos del mundo.

Sin embargo, lo más meritorio es que en todos estos años solo tuvo pérdidas en 4 años y estas pérdidas en promedio fueron de menos del 3 por ciento. Inclusive en años en los que el mercado cayó más de un 30 por ciento, Dalio consiguió limitar sus pérdidas a menos del 5 por ciento.

Es decir, Ray Dalio obtuvo altas rentabilidades con bajo riesgo; algo muy difícil de conseguir…

En la actualidad Bridgewater Associates gestiona activos por un valor total de 138 mil millones de dólares y la fortuna personal de Dalio asciende a 19 mil millones de dólares.

Ahora, Ray Dalio hace una predicción que tenés que escuchar ya que anticipa 3 amenazas que cambiarán radicalmente a la economía mundial y que dejarán grandes ganadores y grandes perdedores.

La primera gran amenaza que acecha a la economía mundial son las importantes tensiones dentro de los países debido a la desigualdad en la distribución de la riqueza.

En las últimas semanas pudimos observar cómo mientras la economía real sufre enormemente las consecuencias del coronavirus, la bolsa de Estados Unidos regresó a sus máximos históricos.

Un buen ejemplo de esto fue esta imagen que se viralizó en Internet de Jim Cramer, el popular presentador del canal de noticias financieras CNBC. En ella hay dos titulares: al fondo una pantalla dice que el Dow Jones tuvo su mejor semana desde 1938; en el plano inferior hay un título que dice que más de 16 millones de americanos perdieron su empleo en tres semanas.

Esta discordancia entre la economía real de la que dependen millones de trabajadores, y los mercados financieros propicia una importante desigualdad en la riqueza de los ciudadanos que dará lugar a importantes tensiones políticas dentro de los países según Dalio.

Esta tendencia no es nueva, aunque se podría disparar con la crisis económica que desencadenó la pandemia del coronavirus.

Verás, los avances tecnológicos dispararon el crecimiento económico y también los beneficios de las grandes empresas, sin embargo muchos empleos fueron sustituidos por procesos automatizados, lo que provocó que millones de personas perdieran sus puestos de trabajo en los últimos años.

Esto provocó un aumento de la desigualdad entre los propietarios de capital y los trabajadores que perdieron sus empleos o vieron como sus salarios reales se quedaron estancados debido a la mayor competencia en el mercado laboral.

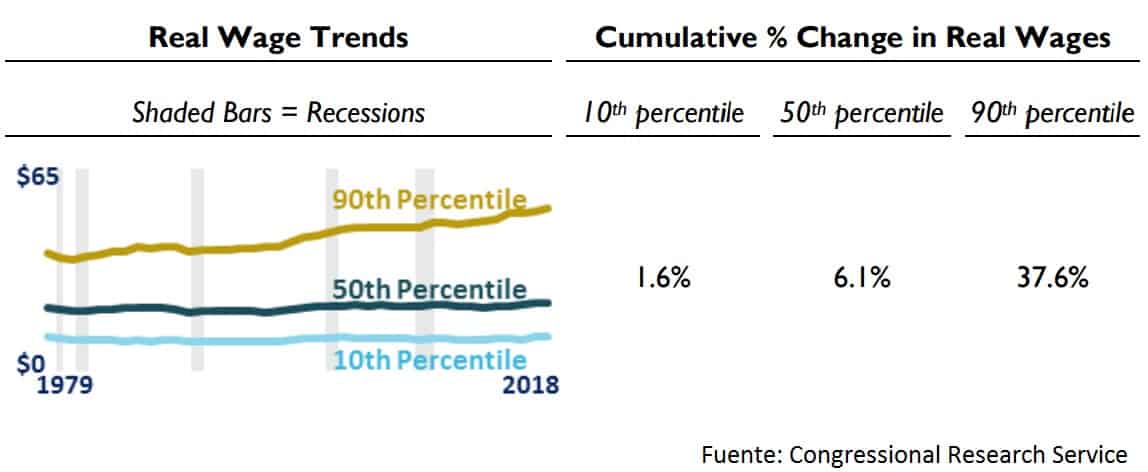

Así, en Estados Unidos las rentas del 10% más rico de la población se incrementaron entre 1979 y 2018 en un 37,6%. Sin embargo, las rentas del 10% más pobre apenas se incrementaron en cuatro décadas en un 1,6%.

Esta tendencia a la desigualdad no es un fenómeno que se esté produciendo en Estados Unidos; en realidad se está produciendo en todo el hemisferio occidental.

El resultado de la desigualdad es la polarización política y el auge del populismo, que puede ser de izquierdas (como en el caso del Kirchnerismo o del Chavismo) o de derechas (como en el caso del Brexit o de Trump).

La segunda gran amenaza para la economía mundial son las tensiones geopolíticas por el surgimiento de una nueva potencial mundial: China.

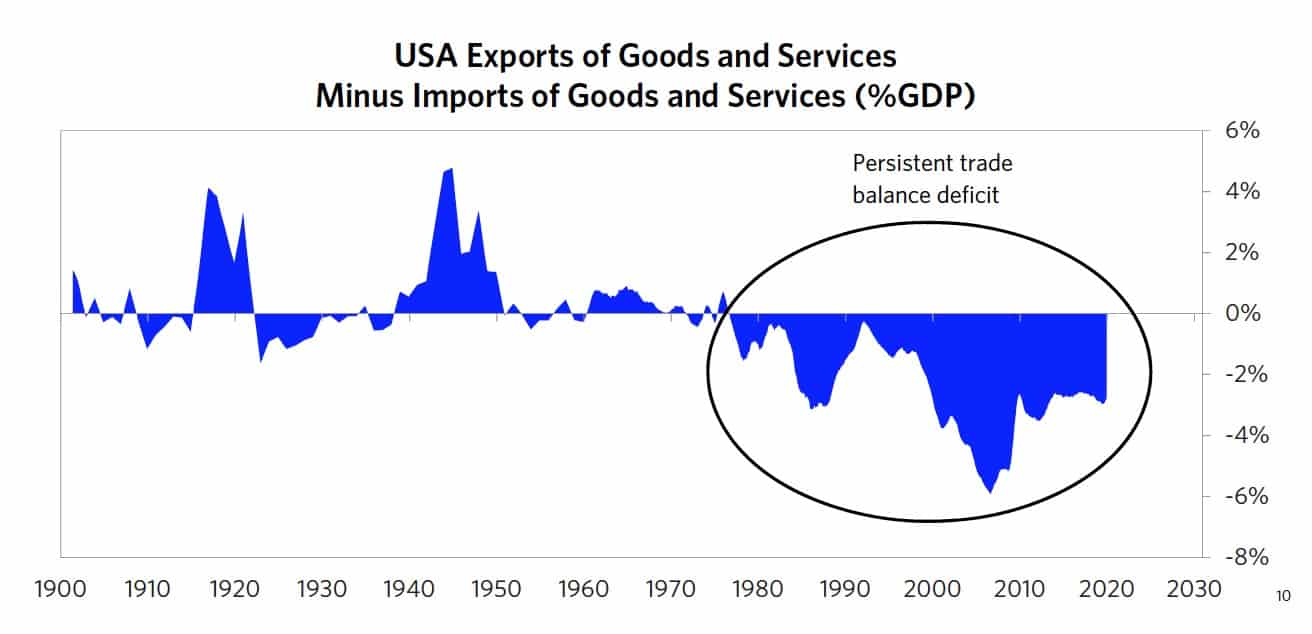

Si bien la economía de Estados Unidos sigue siendo una economía próspera y dinámica, el elevado déficit comercial que contrajo el país del Norte y que financió con miles de millones de deuda supone el mayor talón de Aquiles para la primera potencia mundial.

En el siguiente gráfico podés ver como Estados Unidos pasó de un ligero superávit comercial en los años 70 a un gigantesco y persistente déficit comercial durante las últimas décadas.

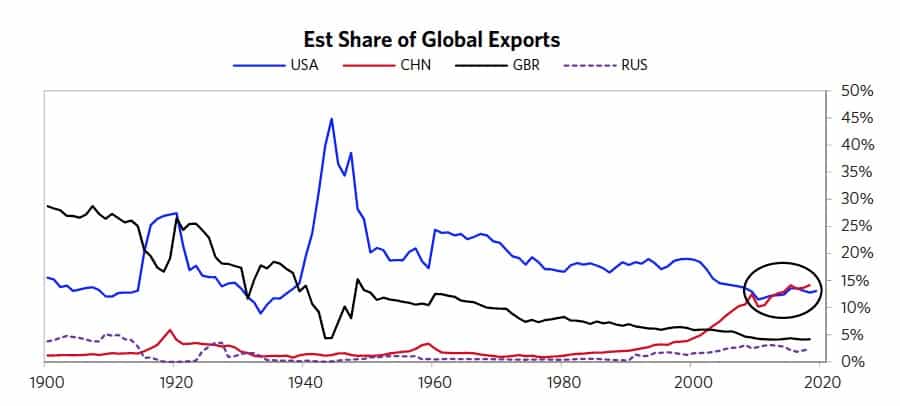

El país más beneficiado fue China, que alcanzó el estatus de principal país exportador del planeta, desbancando recientemente a Estados Unidos.

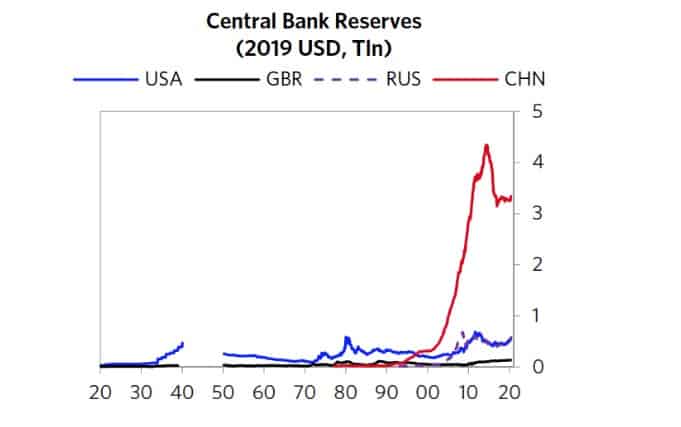

Gracias a sus exportaciones, China se está enriqueciendo rápidamente. Esto queda evidenciado en las reservas de su banco central, que son las mayores del mundo con más de 3 billones de dólares.

La reacción de Estados Unidos ante la amenaza que esto supone a su hegemonía mundial se traduce en proteccionismo comercial así como en tensiones geopolíticas.

Desde el comienzo de su mandato en 2017, en política exterior Trump convirtió a China en su principal enemigo y por ello le impuso al gigante asiático aranceles por miles de millones de dólares.

Es improbable que estas tensiones disminuyan en el futuro. Por el contrario, es previsible que aumenten a medida que Estados Unidos vea más amenazado su estatus de primera potencia mundial.

Esta guerra comercial en realidad tiene ramificaciones en muchas otras áreas, como la tecnológica, la sanitaria y la militar. Para Ray Dalio, el auge de un conflicto entre las dos principales potencias del planeta supone una grave amenaza para la economía mundial.

Por último, la tercera gran amenaza que acecha a la economía mundial son las políticas monetarias que implementaron los grandes bancos centrales del mundo.

La primera política monetaria a la que recurren los bancos centrales, y también la más tradicional y ortodoxa, es bajar las tasas de interés.

Verás, al bajar estas tasas de interés el costo tanto de asumir nuevas deudas como de las deudas existentes baja.

Esto sirve de ayuda a los consumidores, empresas y estados en momentos de crisis económica, que ven como su situación económica se ha visto gravemente dañada por la crisis.

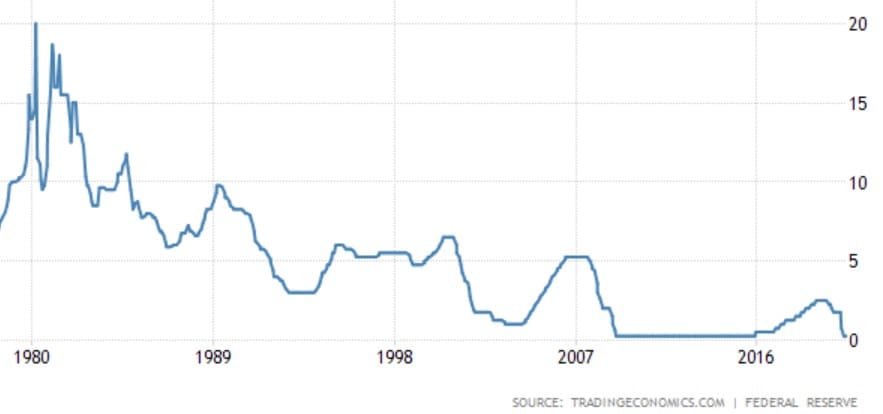

Si te fijas en el siguiente gráfico podés ver cómo durante las últimas cuatro décadas la Reserva Federal recurrió a esta política de bajar las tasas de interés para mantener la prosperidad económica aún en momentos de recesión.

Sin embargo, con cada nueva crisis las tasas de interés bajaron más y más hasta el punto de que en la actualidad estas tasas de interés en Estados Unidos están en el cero por ciento.

La Fed no fue el único gran banco central que recurrió a esta política para generar crecimiento económico. Otros bancos centrales como el Banco Central Europeo, el Banco de Japón o el Banco de Inglaterra también establecieron tasas de interés en cero por ciento durante los últimos años.

Sin embargo, llegados a la actual situación en la que las tasas de interés son de cero por ciento… ¿Qué más pueden hacer los bancos centrales para estimular a la economía?

Acá entra la necesidad de adoptar políticas monetarias menos ortodoxas: imprimir dinero y comprar activos financieros.

La primera vez que se recurrió a esta política monetaria fue tras la crisis económica de 2008.

En el siguiente gráfico podés observar como a principios de 2009 el balance de la Fed pasó 800 mil millones de dólares, a más de dos billones de dólares. En los años siguientes el balance de la Reserva Federal siguió incrementándose hasta los 4,5 billones de dólares.

Pero, ¿qué hizo la Fed con esta enorme cantidad de dinero? Comprar activos financieros, principalmente bonos del Tesoro de los Estados Unidos pero también bonos corporativos.

Esta masiva inyección de dinero sirvió para estimular a la economía gracias a los estímulos fiscales que pudo implementar el Gobierno de los Estados Unidos y al financiamiento más abundante y barato al que pudieron acceder las empresas.

En la actualidad, tras el estallido de la nueva crisis económica debido a la expansión del coronavirus, los bancos centrales fueron un paso más allá y se dedicaron a imprimir más dinero, incrementando la capacidad de endeudamiento de la economía mundial.

Según un informe que publicó recientemente el Instituto Internacional de Finanzas, la deuda global alcanzó en el primer trimestre del año 258 billones de dólares, lo que equivale al 331 por ciento del PBI mundial.

Y este organismo espera que la deuda siga creciendo durante los próximos años debido al accionar de los bancos centrales. Y es que los bancos centrales están dispuestos a lo que sea con tal de evitar que la economía mundial caiga en una depresión de la que no se pueda salir. Sin embargo, el remedio podría ser peor que la enfermedad.

Ray Dalio lo expresa así:

“Las depresiones económicas no perduran en el tiempo, porque de una manera u otra –y lo estamos viendo hoy- la impresión de dinero termina con ellas. Sin embargo, el valor del dinero sí puede reducirse permanentemente”

Un fenómeno que los ahorradores argentinos sufrimos durante décadas como es la inflación y la pérdida de valor del dinero se podría producir en el resto del mundo debido a las políticas monetarias que implementaron los principales bancos centrales.

Este proceso no es en absoluto algo extraordinario a nivel histórico. En realidad es la continuación de lo que sucedió el 15 de agosto de 1971, cuando el Presidente de los Estados Unidos Richard Nixon anunció la desvinculación del dólar del patrón oro.

Hasta aquel momento, cada dólar estaba respaldado por una cantidad de oro almacenado por la Reserva Federal. Sin embargo, a partir de aquella decisión el dólar pasó de estar sostenido por el oro a ser una moneda fiduciaria, que como su nombre indica está sostenida por la fe de los agentes económicos en el dólar como depósito de valor.

Sin embargo, esta fe podría destruirse ante la impresión masiva de dólares que efectuó la Reserva Federal.

Los días del dólar como el activo financiero por excelencia para preservar el valor de nuestros patrimonios podrían estar contados.

Para Ray Dalio y otros grandes inversores, aparecerán tensiones inflacionarias que podrían destruir el valor de las monedas.

En las grandes economías los inversores consideran al efectivo como el activo con menos riesgo. Sin embargo, esto podría no ser así y permanecer en efectivo podría suponer un riesgo mayor al de cualquier otra inversión.

En este contexto, los inversores argentinos contamos con la ventaja que nos aportaron los años de experiencia desenvolviéndonos en un entorno peligroso e inflacionario. Ahora, podríamos ver la argentinización de la economía mundial…

Ante esta situación en la que el dólar no podría ser un activo tan seguro como pensamos, es necesario tener en nuestros portafolios inversiones de protección de nuestro patrimonio como por ejemplo el oro o el Bitcoin.

En el episodio 127 del FedeTessoShow te conté como Eduardo Elsztain, uno de los inversores más exitosos de nuestro país, realizó una fuerte apuesta por la suba del oro.

Elsztain argumentó en una carta a inversores que su inversión por el oro se fundamentaba en el temor a que se produzca una elevada inflación a nivel mundial.

Elsztain no es el único que está apostando por el oro para proteger su patrimonio. Como podés ver en el siguiente gráfico, en lo que llevamos de año el oro se revalorizó más de un 30 por ciento.

Otro activo de protección frente a la inflación a nivel global son las criptomonedas, y más concretamente del Bitcoin.

Como te expliqué en los episodios anteriores del FedeTessoShow, la emisión de Bitcoins está limitada a 21 millones de unidades hasta el año 2140.

La garantía de que nadie podrá aumentar la emisión de Bitcoins a su antojo como si sucede con las monedas fiduciarias convierte a esta criptomoneda en una garantía de conservación del valor.

Para terminar, quiero compartirte unas palabras de Ray Dalio que me parecieron muy importantes y que resumen lo que te conté en esta nota:

“Severas recesiones económicas con elevadas diferencias de riqueza, alto endeudamiento y políticas monetarias inefectivas son una combinación que lleva a conflictos significativos y a cambios revolucionarios dentro de los países”.

Si uno de los mejores inversores del planeta se muestra tan pesimista sobre el futuro, quizás sea una buena idea que inviertas una parte de tu patrimonio en activos de protección como el oro o las criptomonedas.